大股东在熊市中解除质押对市场利好还是利空?

作为内幕消息横行的市场,大股东的动向一直是股民关注的焦点。而“股权质押”,作为上市公司大股东开展资本运作的一种工具,在A股市场已经相当普遍。因此,透过“股权质押”来分析上市公司后续的动向已经成为投资决策时一项不可忽视的重要因素。那么,大股东在熊市中解除质押对市场利好还是利空?

大股东在熊市中解除质押对市场利好还是利空

质押率和股票平仓线

由于股票质押贷款属于高风险的贷款业务,在市场波动情况下很有可能出现到期难以偿付贷款利息或本金的局面。因此,为控制因股票价格波动带来的风险,需设立警戒线和平仓线。一般而言,警戒线比例(质押股票市值/贷款本金×)更低为135%;平仓线比例(质押股票市值/贷款本金×)更低为120%。

目前市场上通用的标准有两个分别是160%/140%和150%/130%。此外,一般券商和信托公司会按照股票的类别给予不同比例的融资。比如主板的股票质押率可能在5成多,中小板的4成,创业板的3成。

比如一只股票是10元,质押率为40%,预警线为150%,平仓线为130%,那么预警价格=10*40%*150%=6元,即股票价格下跌40%;平仓价格=10*40%*130%=5.2元,即股票价格下跌48%。

质押的股票在质押期内被冻结,如被冻结股票的市值降至警戒线时,则要求大股东追加保证金或补仓;一旦手中股票全部质押完毕,就只能追加现金或是出售质押股份。如果被冻结股票的市值已由警戒线跌至平仓线,在客户仍没有追加保证金的情况下,贷款机构则根据协议相应予以平仓,以偿还贷款本金及费用。

解除质押分析

大股东质押股权属于正常现象,对股票价格影响中性,但是由于涉及到大额资金的流动,因此大股东质押股份的意图是好时坏,就会对股价产生比较大的影响。一般而言股权质押融资有助于大股东盘活资产,促进公司扩张,把股票市值做上去,利好股价;但是如果是限售期内频繁质押,为了以后解禁期能减持套现,那么就可以认为,大股东其实是在寻求退出渠道,利空股价。

股权质押比例低的大股东,维护股价的意愿不太高,这种情况就要分析大股东融资的用途是什么,一般而言都是中性偏好,如果涉及到一些兼并收购,重组增发的类型则是对股价大大利好。倘若股权质押比例过高,则意味着公司资金紧张,公司维护股价的动力要大一点,也会在股价相对低位进行增持,以维护警戒线。

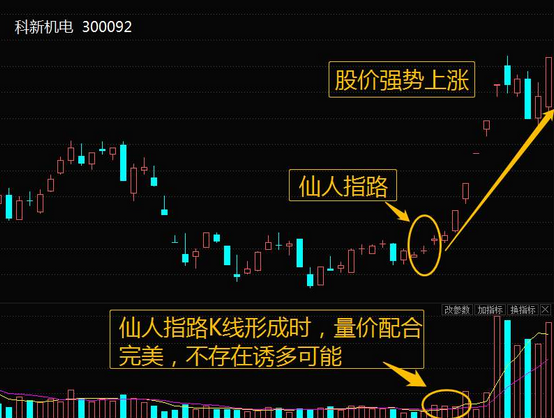

由于股权质押融资比银行贷款周期短,手续简便,因此往往是大股东融资的主要渠道。在股权股权质押前大股东为了获得更多的贷款,上市公司往往会发布一些利好消息,利好股价。而股权质押后,股价失去上涨动力,回落的概率比较大。当股价下跌到一定阶段,大股东会利用上市公司发布一些利好消息,或者增持股份,促进股票价格维持稳定。如果大股东持续进行质押,通过借新还旧的手段融资,那么就会持续把股价维持在上升通道之中,而且在股价拉升前,还会提前解除质押,等股价上涨后再继续质押。

解除质押有何坏处

在熊市中,股票质押占比过高的大股东,很可能会面临无法追加担保的困境,如果融资款项一旦无法清偿,股权被债权人申请冻结或被法院强制拍卖,将不仅影响到大股东的持股地位,也会给上市公司的生产经营和未来发展带来负面影响。特别是遇到股灾时,这种效应会叠加,进而形成恐慌效应,加剧股价崩盘。不过上市公司通常都会用停牌这个手段来维护股价,股票质押爆仓的现象并不多见。

以上就是大股东在熊市中解除质押对市场利好还是利空的详细介绍了,想了解更多股票类知识,请继续关注本网站。